- · 《中国矿业》投稿方式[06/01]

- · 《中国矿业》期刊栏目设[06/01]

- · 中国矿业版面费是多少[06/01]

国城矿业纾困大股东,“活埋”投资者?|钛媒(2)

作者:网站采编关键词:

摘要:----------------华丽的分割线----------------- 对于这些问题,钛媒体APP多方联系了国城矿业,截至发稿未获回复。 2022年4月,国城矿业披露重组草案,内容为:

----------------华丽的分割线-----------------

对于这些问题,钛媒体APP多方联系了国城矿业,截至发稿未获回复。

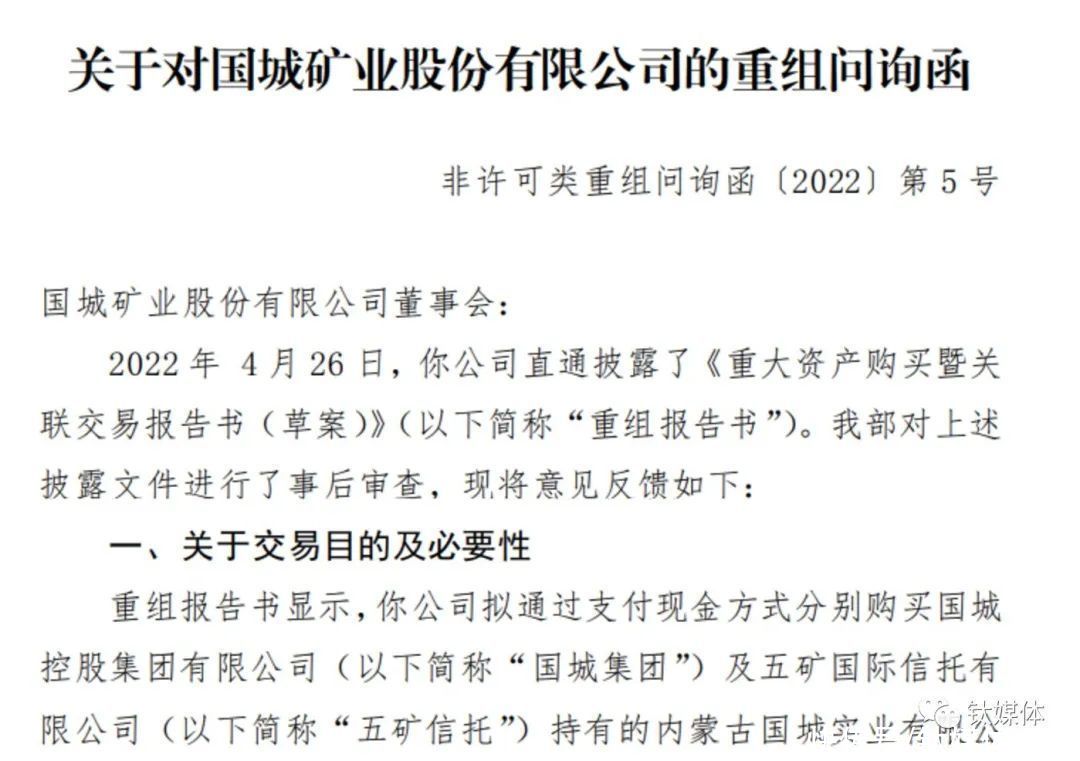

2022年4月,国城矿业披露重组草案,内容为:国城矿业拟收购国城实业100%股权,本次交易中,国城实业100%股权的评估值为21.45亿元,较其所有者权益账面价值增值7.95亿元,增值率为58.88%。由此,交易各方确定国城实业100%股权的交易价格为21.45亿元。其中,国城集团和五矿信托将分别获得19.73亿元、1.72亿元的交易对价。

公司称,因金鑫矿业办公地点多次变迁及经手人员流动等因素影响,现金鑫矿业无法提供采矿权价款确认书。

5月13日,国城矿业收到了监管部门的重组问询函,其就“交易目的及必要性”、“标的资产担保及占用的解除”等5大问题提出质询。

2018年,在锂矿的“造富神话”面前豪赌的众和股份,最终被资金的巨大缺口拖垮,对于如今接盘的国城集团与国城矿业来说,前车之鉴历历在目。

然而,交易所依旧对交易的估值合理性与公允性提出质疑,尤其基于国城矿业与国城实业紧绷的“钱包”而言,如何保障金鑫矿业的后续纾解与运营?在热火朝天的锂矿争夺“战事”中,国城集团仅仅是迈出了“新婚”的第一步。

不过在宣布重组终止当天,国城矿业公告了新的收购方案,以4.97亿元收购大股东国城集团等持有的国城常青100%份额,以间接取得马尔康金鑫矿业48%股权,布局锂资源,对此深交所再度问询。

故事的背景是,国城集团充当了众和股份的“白衣骑士”,掀起又一场锂矿战事。

这个理由有点“顺坡下驴”之意,此前公开信息就已显示,在国城实业100%股权过户至上市公司后,至国城实业相关经营性资产及其保证等担保措施解除前,国城实业存在为国城集团提供阶段性关联担保的情形,担保范围为国城集团29 亿元银行贷款,保证期限为担保协议生效之日起至贷款合同项下的债务履行期限届满之日后三年止,本次阶段性关联担保事项尚需提交公司股东大会审议。本次担保提供后,上市公司及控股子公司实际对外担保余额为 31.05 亿元,占上市公司最近一期经审计净资产的比例为119.56%。

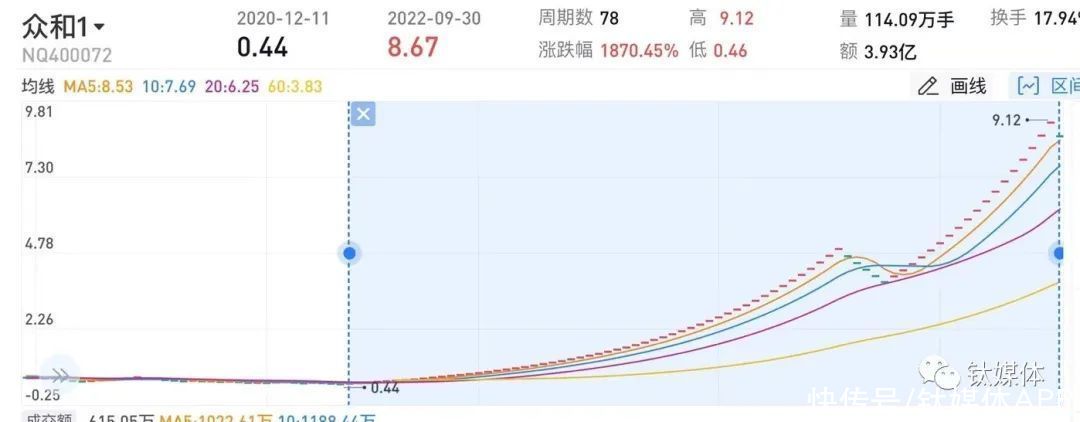

叠加重组预期与“疯狂”的锂价,众和1在今年7月停牌前的78个交易日累计斩获72个涨停板,累计涨幅超过1800%,被戏称为新能源“妖王”。

深交所也对此类问题六连发问,要求公司说明上述关联担保解除的全部前提条件,国城集团是否具备相应履约能力,以及国城矿业向国城集团支付的19.73亿元交易价款是否全部用于偿还国城集团对哈行成都分行的债务、国城集团对哈行成都分行剩余近10亿贷款的还款资金来源和还款安排等等。

(本文首发钛媒体APP,作者 黄田)

借鉴历史经验,在众和股份退市前后的年岁里,接盘的兴业矿业(000426.SZ)和中融信托在保壳上纷纷铩羽而归,其难度不言而喻。

国城实业注入未果,国城集团随即抛出新的5亿关联收购,此举由于沾染了锂矿概念与新三板众和1(.NQ),迅速引发广泛关注,当然,也包括深交所的再一次问询。

问询下发后,国城矿业多次延期回复,最终于9月底宣布终止重组,理由便是监管着重提到的标的巨额担保问题:国城实业存在为国城集团在哈尔滨银行成都分行29亿元贷款提供股权质押、经营性资产抵押、连带责任保证担保等担保措施的情形,上述担保措施的解除条件较为复杂,且涉及相关各方的审批与通力配合,存在较大不确定性,成为资产收购终止的核心原因。

此外,众和股份还与国城集团签下了战略合作协议:国城集团向众和股份支付2亿保证金,参与众和的破产重组工作。协议中还提到:恢复众和股份可持续发展,尽快独立申请重新上市或由其他上市公司吸收合并换股上市,维护债权人和中小股东的利益。

2018年,为了保住众和股份不退市,中融信托把债权转让给兴业矿业,兴业矿业大股东出资6亿元推动金鑫矿业开发,但最终杳无音信,至今矿山开发依然搁置,金鑫矿业的探矿权证在今年2月过期,目前正在办理续期手续。

不过有意思的是,国城集团依然承诺,于2027年底之前将其持有的国城实业股权注入上市公司,并且,随即再推一桩关联收购。

文章来源:《中国矿业》 网址: http://www.zgkyqk.cn/zonghexinwen/2022/1018/1214.html